A maioria das empresas que vieram à bolsa desde 2004 pediu recursos aos investidores para expandir suas atividades, seja por intermédio da aquisição de concorrentes ou via crescimento orgânico. Elas atingiram seus objetivos? Quais deram certo e quais fracassaram?

Sempre que uma empresa decide abrir seu capital na bolsa de valores (IPO, da sigla em inglês), a Comissão de Valores Mobiliários (CVM) exige a disponibilização de inúmeras informações que são condensadas em um documento chamado “Prospecto”. Esse documento é elaborado pela companhia emissora das ações em conjunto com a instituição financeira líder da distribuição. O “Prospecto” traz diversas informações sobre, por exemplo, a situação financeira da empresa, suas atividades, os fatores de risco e as características da oferta.

Entre essas informações, há uma seção chamada “Destinação dos recursos” na qual a empresa indica como gastará os recursos obtidos com a oferta. Grande parte das empresas que vieram a mercado nos últimos dez anos alegou que o objetivo principal da abertura de capital era consolidar o seu segmento de atuação. O discurso das empresas tem sido parecido: por atuarem em um setor pulverizado, cujo líder possui pequena participação no mercado, a injeção de recursos propicia a compra de empresas concorrentes, o que traz ganhos de escala com reflexos positivos sobre o crescimento dos resultados e sobre as margens operacionais.

O blog “O Estrategista” analisou 12 empresas de diversos setores que vieram a mercado nesses últimos anos abraçando a tese do crescimento: Hypermarcas (HYPE3), do segmento de cosméticos, JBS (JBSS3) e Marfrig (MRFG3), de alimentos, Kroton (KROT3) e Estácio (ESTC3), de educação, Dasa (DASA3) e Fleury (FLRY3), do setor de análises clínicas, BR Malls (BRML3), de shoppings, Brasil Pharma (BPHA3) e Raia Drogasil (RADL3), de farmácia, Totvs (TOTS3), do setor de tecnologia, e Tegma (TGMA3), de logística.

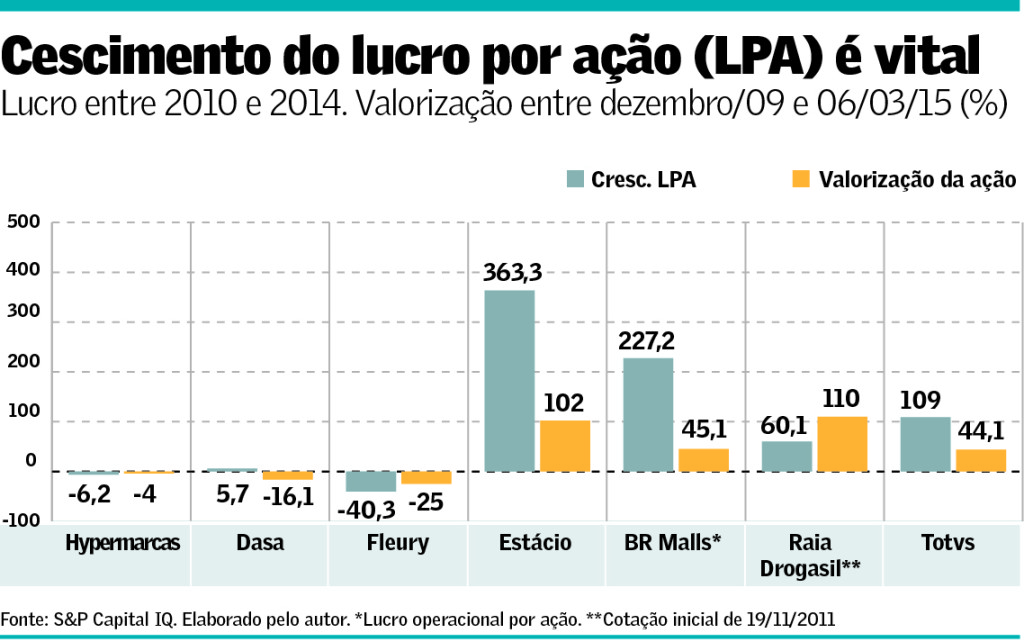

De acordo com o modelo de Gordon, o preço atual da ação é dado pela divisão dos dividendos no exercício posterior pela taxa de desconto menos o crescimento médio anual do lucro por ação (LPA). Utilizei dados do LPA dos últimos cinco anos entre dezembro de 2009 e dezembro de 2014. Para as empresas que ainda não entregaram demonstrações financeiras do ano fechado de 2014, utilizei o LPA dos últimos 12 meses anteriores a setembro de 2014. No caso de BRMalls, foi utilizado o lucro operacional por ação, pois a reavaliação anual dos imóveis tem gerado muita volatilidade no lucro líquido. Para a cotação, peguei os preços de 30 de dezembro de 2009, com algumas exceções, e os de 6 de março de 2015.

Das empresas analisadas, seis (Hypermarcas, Marfrig, Dasa, Fleury, Brasil Pharma e Tegma) não conseguiram entregar resultados consistentes e, por consequência, suas ações tiveram desempenhos sofríveis no período. Já as restantes fizeram seu LPA crescer e, com isso, a cotação apresentou desempenho satisfatório.

Interessante notar que não há um padrão. Em alguns casos, embora pertencentes ao mesmo segmento econômico, as empresas apresentaram resultados distintos. JBS teve crescimento do LPA de 470,3% em cinco anos e a ação se valorizou 40,9%. Já Marfrig, ainda às voltas com prejuízo, viu sua ação cair 77,5% no mesmo período. No setor farmacêutico, o desempenho de Raia Drogasil é notável, mas o de Brasil Pharma é pífio. A empresa continua apresentando prejuízo e a ação caiu 87% entre 27 de julho de 2011 e 6 de março de 2015.

Em outros, todo o setor sofre. No segmento de análises clínicas, ambas Dasa e Fleury têm decepcionado. A primeira teve crescimento do LPA de apenas 5,7% em cinco anos, enquanto Fleury, queda de 40%. Com isso, DASA3 se desvalorizou 16% e FLRY perdeu 25% entre dezembro de 2009 e 6 de março passado.

Por outro lado, o setor de educação pode se orgulhar. Tanto Kroton quanto Estácio tem apresentado crescimento vigoroso do resultado, o que se reflete no desempenho positivo das ações.

A empresa deve tomar cuidado ao buscar o crescimento via aquisições, pois a emissão de novas ações muitas vezes é superior ao crescimento do lucro, o que leva a uma redução do LPA e, como consequência, à diluição dos acionistas originais. Por exemplo, Hypermarcas apresentou crescimento do lucro consolidado de 41% nos últimos cinco anos, mas queda de 6% no LPA. O investidor deve estar atento ao LPA e não apenas ao lucro total.

Diferenças culturais, de controle, aumento do endividamento e exigências regulatórias podem frustrar a tese de crescimento via aquisição. E quem sente as consequências é o bolso do investidor.

Termos de Uso

As análises, opiniões, premissas, estimativas e projeções feitas neste blog são baseadas em julgamento do analista responsável e estão, portanto, sujeitas à modificação sem aviso prévio em decorrência de alterações nas condições de mercado. O analista de investimento responsável por este blog declara que as opiniões contidas neste espaço refletem exclusivamente suas opiniões pessoais sobre a companhia analisada ou fundos e foram realizadas de forma independente e autônoma. As opiniões contidas neste espaço podem não ser aplicáveis para todos os leitores devido aos diferentes objetivos de investimento e situação financeira específica. O autor não se responsabiliza e nem pode ser responsabilizados por prejuízos de qualquer natureza em decorrência do uso destas informações. Toda e qualquer decisão de investimento baseada nas opiniões aqui expostas é de exclusiva responsabilidade do investidor.

Prezado André, não devieriamos olhar também o total de distribuição aos acionistas durante esses 5 anos?

Sim, o retorno total = ganho/prejuízo de capital + dividendos