Com o aquecimento do mercado acionário a partir de 2004, Hering, Marisa e Restoque passaram a fazer companhia às Lojas Renner e à Gurarapes, empresas de capital aberto desde 1967 e início da década de 70, respectivamente.

Em alguns setores econômicos, apenas uma variável possui papel de relevo no desempenho das ações. Por exemplo, no segmento de incorporação imobiliária, os juros básicos da economia assumem essa função enquanto no de mineração é o preço do minério de ferro. É lógico que outras variáveis são importantes, mas essas são decisivas para indicar a tendência do preço das ações das empresas do setor.

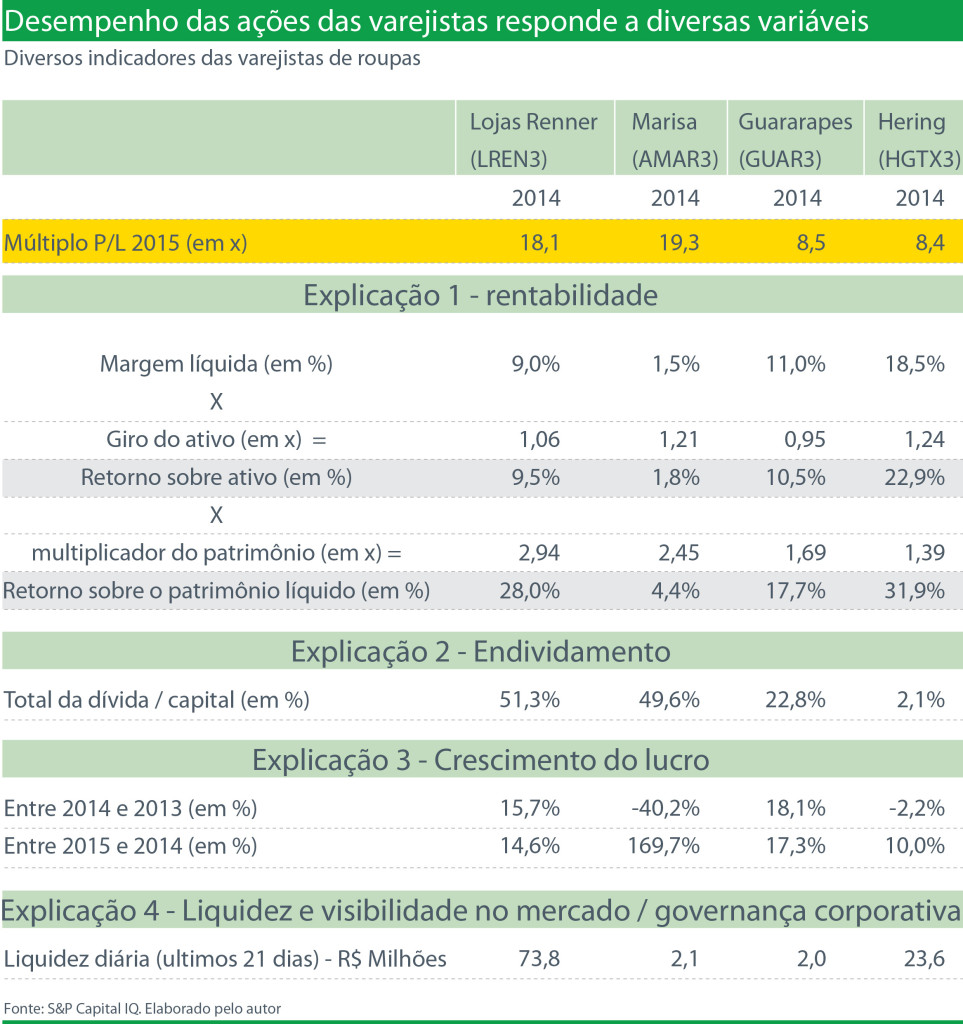

Contudo, no varejo de moda, a análise é mais complexa. Observando o múltiplo P/L (preço por lucro) das ações de Lojas Renner (LREN3), Marisa (AMAR3), Guararapes (GUAR3) e Hering (HGTX3), percebe-se que o nível do múltiplo negociado não responde apenas a uma variável. Analisei essas ações pelo método DuPont, crescimento do lucro passado e futuro, endividamento e liquidez diária. Cada papel responde de uma forma a essas variáveis. Foi possível observar duas distorções de preço após a análise: uma ação parece estar barata e outra cara.

De acordo com a tabela abaixo, vemos que LREN3 e AMAR3 negociam com grande prêmio sob a ótica do P/L sobre GUAR3 e HGTX3. Por que isso acontece? Renner possui algumas vantagens: alto retorno sobre o patrimônio líquido (28% em 2014), crescimento anual forte dos lucros e elevada liquidez (R$ 74 milhões de negociação diária). Essas variáveis explicam o múltiplo P/L de 18,1 x com base no lucro esperado para 2015 considerando o consenso dos analistas de mercado recolhido pelo sistema de análise fundamentalista S&P Capital IQ.

Hering também possui elevado retorno sobre o patrimônio líquido de 31,9%, mas negocia a um múltiplo P/L de apenas 8,4 x, desconto de 53,6% para Renner. Vejo duas razões para o menor múltiplo de HGTX3:

1) o lucro teve ligeira queda em 2014 e espera-se o menor crescimento entre as empresas analisadas para 2015. LREN3 negocia com múltiplo elevado porque se espera que o lucro crescente dos demais exercícios irá deflacionar o indicador ao longo do tempo.

2) a baixa alavancagem. O baixo endividamento de Hering impede um maior crescimento dos seus ativos. A dívida total sobre o capital total é de apenas 2,1% na Hering. De acordo, com a teoria de finanças, alguma dívida é saudável porque além de proporcionar recursos para o crescimento da receita por intermédio da abertura de novas lojas e investimentos em tecnologia, contribui para reduzir o custo médio ponderado de capital da companhia (o WACC, da sigla em inglês). Assim, o fluxo de caixa futuro da Hering será descontado a uma taxa de desconto muito superior à de Renner, fazendo com que seu preço alvo ou justo seja menor. Outra forma de abordar o assunto é destrinchar o retorno do patrimônio pelo método DuPont. Hering possui o maior retorno sobre os ativos entre as empresas analisadas (22,9%), mas o multiplicador do patrimônio (ativo/patrimônio) é de apenas 1,39 x enquanto em Renner alcança 2,94 x. Os ativos de uma companhia são financiados por divida ou recursos próprios. No caso da Hering, o patrimônio líquido financia 72 % dos ativos totais (1/multiplicador do patrimônio). Na Renner, apenas 34%. O baixo endividamento tem “roubado” retorno.

As ações de Guararapes também sofrem com a baixa alavancagem: 22,8 % de dívida sobre o capital total enquanto Renner e Marisa apresentam índices de 51,3% e de 49,6%, respectivamente. Perceba que ao destrincharmos a rentabilidade pelo método DuPont, percebemos que a margem líquida da companhia (lucro líquido sobre vendas) é superior à de Renner. Assim, mesmo com um giro dos ativos menor (vendas líquidas sobre ativos), o retorno sobre ativos da Gurarapes é superior ao de Renner (10,5% vs 9,5%). Contudo, o baixo multiplicador do patrimônio líquido (1,69 x) reduz substancialmente o retorno sobre o patrimônio liquido para 17,7%, cerca de 10 pontos percentuais inferior ao de Renner.

Outra razão que explica o baixo P/L 2015 de 8,5 x para Gurarapes é a baixa liquidez das ações, cerca de R$ 2 milhões diários negociados.

Mesmo com essas considerações, GUAR3 é uma opção interessante de investimento, pois vem apresentando crescimento consistente dos resultados e uma rentabilidade atraente. Uma alavancagem maior e um trabalho mais eficiente de divulgação da empresa podem fazer com que as ações apresentem elevada valorização, reduzindo o desconto para LREN3.

Finalmente, Marisa. O múltiplo da companhia (19,3 x) é extremamente elevado para os indicadores da empresa. O retorno sobre o patrimônio líquido (4,4%) é muito baixo. Além disso, o lucro apresentou queda de 40 % em 2014 comparado com o de 2013. Mesmo o forte crescimento esperado para 2015 não faz o múltiplo reduzir. Outro ponto negativo é a baixa liquidez: R$ 2 milhões diários. Por fim, a empresa já possui uma alavancagem satisfatória e isso não tem contribuído para a melhora da margem líquida. Aliás, a margem (1,5%) é o que explica a baixa rentabilidade da companhia, pois o giro dos ativos (1,21 x) e o multiplicador do patrimônio (2,45 x) são satisfatórios. A esse nível de preço, não é justificável um investimento em AMAR3 a não ser que o leitor/investidor espere uma melhora substancial nos resultados da companhia. Mesmo assim, há opções melhores no segmento, especialmente Gurarapes.

————————————————————————-

“Consultoria para Small Caps listadas em bolsa”: as ações de várias companhias, apesar de resultados robustos, não se valorizam. É possível mudar esse cenário. Conheça o escopo da consultoria do blog O Estrategista para superar esse problema.

Termos de Uso

As análises, opiniões, premissas, estimativas e projeções feitas neste blog são baseadas em julgamento do analista responsável e estão, portanto, sujeitas à modificação sem aviso prévio em decorrência de alterações nas condições de mercado. O analista de investimento responsável por este blog declara que as opiniões contidas neste espaço refletem exclusivamente suas opiniões pessoais sobre a companhia analisada ou fundos e foram realizadas de forma independente e autônoma. As opiniões contidas neste espaço podem não ser aplicáveis para todos os leitores devido aos diferentes objetivos de investimento e situação financeira específica. O autor não se responsabiliza e nem pode ser responsabilizados por prejuízos de qualquer natureza em decorrência do uso destas informações. Toda e qualquer decisão de investimento baseada nas opiniões aqui expostas é de exclusiva responsabilidade do investidor.

Parabéns André pelo artigo. Posso não concordar com todos os pontos, mas publicar sua opinião e análise profunda sobre os investimentos é algo que deve ser repetido. Há muito articulista falando sobre coisas genéricas e poucos indo a fundo. Você é um dos melhores, pois mescla bem assuntos mais profundos com análises mais gerais, abrangendo um público muito mais vasto, desde o iniciante até o investidor mais experiente.

Obrigado Flavio!

Interessante sua visão. Gostaria de ver Alpargatas (ALPI4) sendo analisada. Principalmente depois da aquisição da Osklen.

Acho q 2 pontos precisam ser levados aqui: crescimento e margem líquida. Ao quebrarmos a DuPont acho que o melhor jeito de se gerar ROE é através de margem líquida, é o mais sustentável no meu ver (quando comparado com giro e alavancagem), isso pq se a empresa errar uma coleção ou algo do tipo e tiver que fazer uma liquidação 2pp percentuais são bem diferentes em uma empresa com mg líquida de 9% ou 18%. Acho mais saudável o ROE de GUAR3 e HGTX3 no longo prazo (se quiser tem um gestor americano que fez um estudo sobre isso e ele mostra que o ROE variou mto mais em função de mg líquida do que giro e alavancagem, foi o James O’Shaugnessy filho do Patrick).

Segundo ponto é crescimento, HGTX3 se encontra em um ponto em que suas vendas/m² estão muito altas e já não consegue aumentar esse indicador, além de ter sido desafiador aumentar o número de lojas com a msm performance das antigas. GUAR3 possui um portfólio com lojas relativamente novas e suas vendas/m² ainda são baixas, o que com a maturação do portfólio podem trazer melhores números sem necessitar de investimentos.

Enfim, HGTX3, GUAR3 e LREN3 são experientes no que fazem, com bons controladores, bons gestores, boas marcas e baixo endividamento. Acredito que as 2 primeiras são opções mais baratas, mas infelizmente as 3 possuem exposição total ao consumo interno que vem sendo bem questionado no Brasil, o que pode atrapalhar o momentum (se vc for dos que acredita nisso). O dólar alto pode blindar o mercado interno tornando importados mais caros e amenizando o momento ruim do setor de consumo.

Concordo com seus pontos, Leonardo.

Olá André, fiz o curso no RJ com você. Parabéns pelo artigo e é interessante ter a análise das Lojas Americanas também, que acho ter um bom potencial de crescimento e possui ótimas margens.

Abs

Obrigado!

Quis comparar apenas as de varejo de moda.

Abraço

André Rocha

Bom dia André!

Parabéns pela análise. Acho que faltou levar em consideração algumas diferenças relevantes entre o modelo de negócio da HGTX3 e das demais empresas que impacta a comparabilidade:

– Integração (pelo menos parcial) de indústria/varejo, melhorando as margens operacionais;

– HGTX3 tem grande parte de suas operações de varejo através de franquias, mudando sensivelmente sua dinâmica de investimentos em Kgiro e CAPEX, e a aplicabilidade/necessidade de se manter uma alta alavancagem (outra análise que acho mais pertinente é avaliar se o nível de caixa está muito elevado e poderia ser parcialmente distribuido aos acionistas);

– A alavancagem de LREN3 e AMAR3 é muito influenciada pelo business das financeiras, que são relevantes para essas empresas. HGTX3 não tem uma financeira.

Abraço,

Marcelo

Parabéns, uma verdadeira aula.

Muito bom o seu artigo. É difícil encontrar por aí algum que faça esse tipo de análise aprofundada das empresas.

Gostaria de saber se há algum motivo específico para você ter excluído a Grazziotin (CGRA3 / CGRA4) de sua análise. Sei que a empresa tem baixíssima liquidez, porém os resultados dela tem sido muito consistentes nos últimos anos e até melhores do que as empresas que você analisou. A liquidez é tão importante assim pra você ?

Admiro muito seu trabalho !

Abraços