Na última semana, o governo anunciou a troca do comando da Petrobras. Saiu Maria das Graças Foster, funcionária de carreira da petrolífera, e entrou Aldemir Bendine, ex-presidente do Banco do Brasil, outra estatal.

O mercado reagiu mal com as ações da Petrobras caindo mais de 7% na última sexta feira. Perdeu-se uma excelente oportunidade de devolver alguns bilhões ao valor de mercado da empresa. Ao trazer um executivo próximo ao governo, a presidente demonstra, mais uma vez, sua dificuldade de entender a dinâmica do mercado. Bastava estudar o desempenho recente das ações da BRF (BRFS3) que responderam bem à troca de comando da empresa mesmo com um resultado operacional ainda fraco.

Decisões recentes mostram como o governo federal não compreende o funcionamento do mercado de capitais. Primeiro, anunciou a intenção de abrir o capital da Caixa Econômica Federal em meio à operação Lava-Jato que apura denúncias de corrupção na Petrobras negligenciando o péssimo momento para deslanchar uma abertura de capital. Em seguida, anunciou, sem maiores reflexões, alterações no crédito educacional Fies, o que derrubou a cotação dos papéis das empresas de educação listadas em Bolsa. Essas atitudes afastam o governo do mercado, eliminando a bolsa como fonte de captação de recursos. Isso é lamentável, pois um dos principais desafios atuais é alavancar os investimentos.

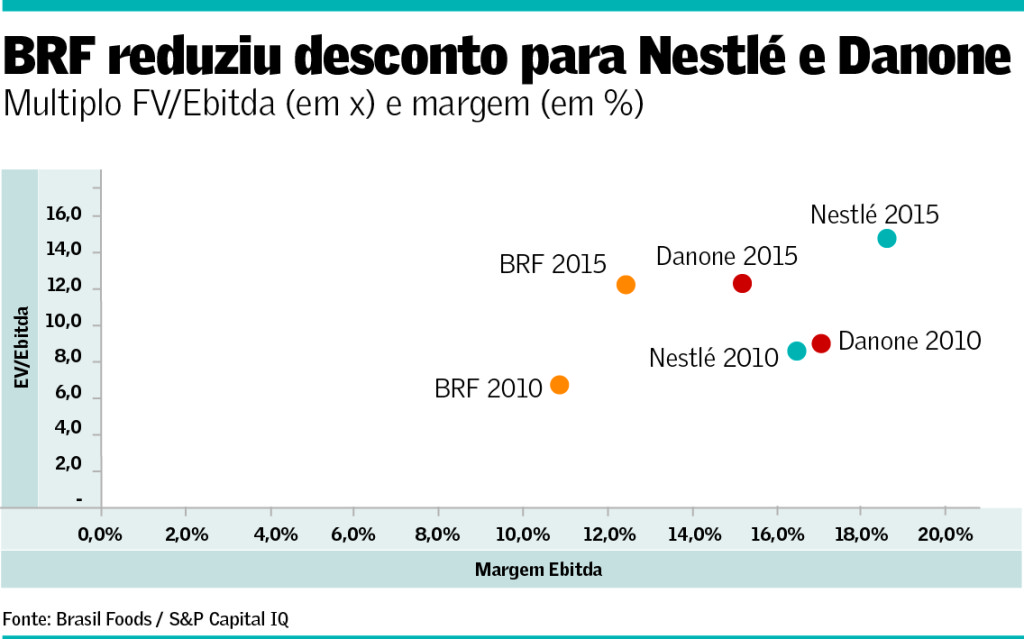

A presidente e seus auxiliares deveriam como dever de casa analisar o caso da BRF. Logo após a união entre Sadia e Perdigão em 2010, as ações da empresa negociavam com grande desconto para os papéis de algumas companhias. Em uma das apresentações a investidores realizadas na ocasião da oferta, os administradores mostravam um interessante gráfico em que no eixo X aparecia a margem Ebitda e no eixo Y o múltiplo FV/Ebitda de diversas empresas como JBS, Smithfield, Tyson, ConAgrofoods, Kraft Foods, Nestlé, Danone, Heinz, Kellogg’s, Heinz, entre outras.

As empresas que apresentavam uma carteira com produtos mais ‘commoditizados’ apresentavam menor margem Ebitda e, consequentemente, menores múltiplos. Na outra ponta, Nestlé, Danone, Kellogg’s e Heinz apresentavam margens superiores a 15% em decorrência de suas marcas premium e, com isso, suas ações apresentavam múltiplos superiores aos da maioria das empresas listadas.

A BRF situava-se em uma posição intermediária com margem ao redor de 10% e múltiplo em torno de 6,5 vezes. O discurso da companhia era de que a empresa passaria a vender produtos de maior valor agregado e, com isso, seus múltiplos se elevariam encostando nos indicadores das empresas de alimentos mais respeitadas do mundo.

Esta apresentação não está disponível no site da empresa, mas o mesmo gráfico continuou sendo exibido aos investidores. Reproduzi abaixo o slide 20 da apresentação feita em 19 de outubro de 2010. Mantive apenas três empresas — BRF, Nestlé e Danone — para não poluir a arte e atualizei os dados com a margem Ebitda dos últimos 12 meses, tomando por base o último balanço disponível, e o múltiplo FV/Ebitda projetado para 2015 com base no consenso dos analistas de mercado fornecido pelo sistema de dados fundamentalistas S&P Capital IQ.

O discurso otimista da companhia e a troca de comando da empresa com a indicação do ex-proprietário da varejista Pão de Açucar, Abilio Diniz, à presidência do Conselho de Administração da BRF fizeram com que o múltiplo FV/Ebitda da companhia se expandisse, eliminando e reduzindo o elevado desconto que havia em 2010 para Danone e Nestlé, respectivamente. Esse movimento aconteceu apesar de a margem Ebitda da brasileira ser ainda inferior ao das duas empresas.

As projeções de analistas indicam uma moeda brasileira mais depreciada em 2015, o que deve impulsionar o resultado da BRF. Contudo, a melhora operacional ainda não foi significativa em relação aos dados da apresentação de 2010. O retorno sobre o patrimônio era de 9,8% em 2011 e alcançou 9,4% nos últimos 12 meses encerrados em setembro último, por exemplo.

A escolha de um executivo respeitado pelo mercado afetou positivamente o valor de mercado da BRF e foi responsável pela expansão do seu múltiplo. O governo desperdiçou esse trunfo para valorizar as ações da Petrobras. A presidente e seus assessores deveriam aprender essa lição para não prejudicarem o mercado acionário e os tão esperados investimentos.

Termos de Uso

As análises, opiniões, premissas, estimativas e projeções feitas neste blog são baseadas em julgamento do analista responsável e estão, portanto, sujeitas à modificação sem aviso prévio em decorrência de alterações nas condições de mercado. O analista de investimento responsável por este blog declara que as opiniões contidas neste espaço refletem exclusivamente suas opiniões pessoais sobre a companhia analisada ou fundos e foram realizadas de forma independente e autônoma. As opiniões contidas neste espaço podem não ser aplicáveis para todos os leitores devido aos diferentes objetivos de investimento e situação financeira específica. O autor não se responsabiliza e nem pode ser responsabilizados por prejuízos de qualquer natureza em decorrência do uso destas informações. Toda e qualquer decisão de investimento baseada nas opiniões aqui expostas é de exclusiva responsabilidade do investidor.

Não adianta André, a última do governo hoje é com os investidores. A primeira é: maquiar o balanço!

Caro André Rocha,

Excelente analogia, infelizmente a insensatez é vital nos dirigentes desse País, evidente que a Presidente tinha a disposição alguns Abílio Diniz, mas a dependência politica e de interesses que norteiam essas cúpulas, superam e ignoram a ideologia de uma Pátria, ficando a segundo plano os apêndice do crescimento e outros derivativos econômicos, sociais e de direitos.

Observo com otimismo os exemplos que V.Sas deliberou, sinalizando que há possibilidades se balizarmos nos aspectos sociais e produtivos, resguardando o preventivo, estratégica de mercado, profissionalismo e todos conglomerados naturais que referenciam esse País, destaco em especial o in-memoriam Proálcool.

Não compreendo esta visão messiânica que o mercado tem do Sr. Abílio.

Não vou discutir aqui suas qualidades ou defeitos como gestor, mas não é salvação de empresa alguma.

Basta lembrar que quando estava no pão de açúcar foi acusado de torrar o dinheiro da empresa (e, consequentemente, dos minoritários) com despesas pessoais.

Este fato veio a tona em 2011, mas aparentemente muita gente se esqueceu ou não deu importância, então vale sempre lembrar:

http://veja.abril.com.br/blog/radar-on-line/economia/novos-tempos-no-pao-de-acucar/

Não vejo muita diferença entre um CEO que é acusado de emprestar dinheiro para a amiga Val Malchiori e outro que gasta milhões da empresa com jatinhos e segurança pessoal.

Está óbvio que a citação do nome do Sr. Diniz pelo autor foi apenas uma exemplo de mercado e não uma indicação direta ao mercado. No caso da BRF, a boa aceitação do nome se deu pelo fato se tratar de um empresário respeitado e com conhecimento do segmento em questão. O mesmo deveria se dar na Petrobrás – um nome do segmento de óleo & gás, ao invés de mais um burocrata que fez carreira em instituição pública (pese aqui todos os adjetivos negativos associados a este tipo de organização).

Por outro lado, identificar um profissional que se sujeite à um governo notadamente corrupto e incompetente, e que ainda assine um balanço com um passivo desconhecido e histórico de fraudes, não deve ser uma tarefa das mais fáceis.

Sim, o nome do Abílio foi apenas um exemplo.

E no meu comentário estou dizendo que foi um exemplo infeliz.

De toda forma, o foco da postagem é Petrobrás e a má escolha feita pelo controlador, então não vou me estender sobre o exemplo utilizado.

Falta um Abilio Diniz na Presidência da República!!!

Excelente coluna , esclarecedora !!! Quais os objetivos dos que estão ai na politica , no poder ??? Desenvolver o Brasil , gerar valor as empresas estatais e atender as demandas da população…infelizmente , não é . Sem um plano claro de desenvolvimento do pais e de como fazê-lo , continuaremos na mão de oportunistas …que usam a máquina para financiar seus planos de “poder”.

Há bastante tempo atrás comentei que não comprava ações de empresas que o governo, em qualquer esfera, tivesse ingerencia. Voce, na época, comentou que eu não deveria ser tão radical, e demonstrou como caso de sucesso a Cemig. Continuo com minha teoria.

Abração

O investimento em ações de estatais deve observar o calendário eleitoral. Em governos mais amigáveis ao mercado, o investimento em estatais não é tão problemático, embora haja riscos.

Na verdade, deve se evitar ou comprar com desconto setores com ingerência estatal como o elétrico, etc. Contudo, algumas vezes é difícil medir esse risco. Quem imaginava que o setor de educação iria sofrer com as mudanças na concessão do FIES?

Abraço, André Rocha

Oi André,

Nem a Petrobras, nem a BRF, precisam de Super Heróis de competência duvidosa.

Se o trabalho de casa não for executado, de nada adianta as avaliações apressadas antecipadas pelo mercado, porque lá na frente, os números não serão entregues. Não basta querer resultados de uma multinacional centenária, como a Nestlé, líder de mercado, simplesmente porque o executivo almeja aquilo no seu caminho para a fama. Trabalho duro e melhorias incrementais tem sido a receita do sucesso. Veja no Brasil o exemplo da Embraer.

Enquanto perde se tempo com as variações do mercado por todos os motivos já detalhados pelo André, o governo ganha tempo para achar uma saída pelas loucuras que fez nas estatais…Essa é a intenção…E minha opinião…

Ótima matéria André!

Uma duvida mais técnica: no caso da BRF a sua margem EBITDA melhorou, assim assumindo que a receita da empresa manteve-se constante ou até aumentou neste período o EBITDA da empresa aumentou.

Se o EBITDA aumenta, o valor do múltiplo EV/EBITDA não deveria diminuir?

No final das contas o múltiplo EV/EBITDA aumentou por que o preço da ação aumentou mais percentualmente do que o valor do EBITDA correto?

Abraço

Oi Isaac

O Ebitda subiu no período, mas a cotação se apreciou mais. O mercado antecipou possíveis melhorias operacionais. É o que o mercado chama de “expansão do múltiplo”.

Abraço, Andre Rocha