Segundo matéria publicada no Valor Econômico em 24 de novembro, fontes do futuro governo petista em Minas Gerais avaliam a possibilidade de reduzir a parcela dos lucros destinada aos dividendos (o “pay-out”). Essa alteração da política de dividendos teria reflexos sobre o preço da ação? Quais seriam as consequências para os acionistas caso a nova administração decidisse pagar dividendos inferiores ao dividendo obrigatório de 50% do lucro?

Antes de analisarmos o caso da Cemig, vamos recorrer à teoria de finanças: a redução no pagamento dos dividendos afeta negativamente o preço da ação? Embora a literatura não tenha uma resposta conclusiva, não ficarei em cima do muro: uma diminuição dos dividendos da Cemig teria efeito perverso sobre o preço das ações ordinárias (CMIG3) e preferenciais (CMIG4). Mas, apesar da minha opinião, é importante que o leitor conheça as diversas teorias sobre o assunto.

Uma corrente prega que o preço da ação é insensível à política de dividendos. Essa corrente apresenta duas teorias:

1) A teoria da irrelevância dos dividendos

Estudo pioneiro de Merton Miller e Franco Modigliani (MM) mostra que os investidores são indiferentes à politica de dividendos patrocinada pelas companhias. Segundo os estudiosos, os acionistas podem efetuar aplicações por sua própria conta de forma a compensar a política de dividendos da companhia.

Usando um exemplo extraído do livro “Administração Financeira”, de Stephen Ross, Randolph Westerfield e Jeffrey Jaffe, suponhamos que a companhia pague dividendos de R$10 por ação anualmente (sendo o primeiro pago imediatamente) e a taxa de oportunidade seja de 10% ao ano. Assim, o fluxo de caixa do acionista seria de R$ 10 no primeiro ano e R$ 10 no segundo ano.

Se a companhia mudasse sua política de distribuição de resultados, pagando R$ 11 imediatamente e R$ 8,90 após um ano, o mesmo investidor poderia aplicar o dividendo de R$ 1 adicional do primeiro ano recebendo R$ 1,10 após um ano. Com isso, seu fluxo seria igual ao do caso anterior: R$ 10 no primeiro ano (R$ 10 – R$ 1) e R$ 10 no segundo ano (R$ 8,90 + R$ 1,10). Logo, o acionista seria indiferente à política de dividendos e não aumentaria a demanda pela ação no primeiro ano por causa desse dividendo maior. Com isso, o preço da ação não seria afetado.

A teoria de MM assume algumas hipóteses: (i) não há impostos ou corretagens, (ii) os investidores possuem as mesmas perspectivas em relação aos investimentos, lucros e dividendos futuros da empresa e (iii) a política de investimento é sabida “a priori” e não sofre alteração devido à mudança na política de dividendos.

2) Efeito clientela

No mercado há distintos perfis de investidores. Alguns preferem dividendos, outros que a companhia reinvista seus excedentes de caixa. Assim, depois que todos os investidores selecionam as companhias que melhor atendam às suas necessidades, o mercado estaria em equilíbrio. Assim, uma companhia, individualmente, não conseguiria impulsionar o preço de sua ação ao modificar a sua política de dividendos, pois os investidores já teriam feito suas escolhas.

Por outro lado, existem teorias que afirmam que a política de dividendos influencia o preço da ação:

1) A teoria do pássaro na mão

Alguns acadêmicos como Myron Gordon e John Lintner dizem que o acionista privilegia mais os dividendos pagos antecipadamente do que aqueles pagos no futuro, pois os lucros futuros são ainda incertos. O investidor teria preferência pelo resultado corrente. Esses dividendos pagos antecipadamente reduziriam o custo de capital próprio da companhia e, assim o preço da ação seria mais bem avaliado.

2) O efeito sinalizador dos dividendos

Além da teoria do pássaro na mão, há uma tese que diz que, quando a administração corta os dividendos em um determinado ano, essa política pode sinalizar que os dividendos correntes não são sustentáveis no longo prazo, trazendo impactos negativos para a cotação do papel. Por outro lado, o aumento dos dividendos pode indicar que os resultados futuros serão melhores, o que poderia impulsionar positivamente o preço das ações.

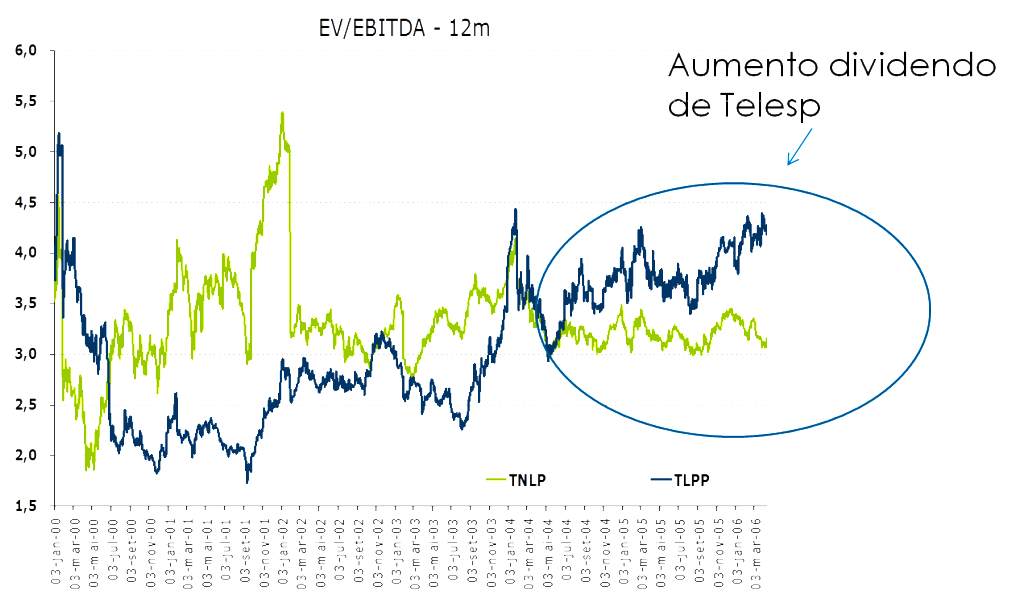

Minha experiência indica que o preço da ação é sim impactado pela política de dividendos. Darei um exemplo real. Quando analisava o setor de telecomunicação, as ações da Telemar (TNLP, atual Oi) negociavam com prêmio sobre as ações da Telesp (TLPP, atual Telefônica Brasil) sob a ótica do múltiplo EV/Ebitda. Quando a companhia paulista aumentou a parcela do lucro destinada aos dividendos no início de 2004, a situação se inverteu e as ações da Telesp passaram a ter prêmio sobre as da Telemar.

Logo uma redução dos dividendos da Cemig teria efeito negativo sobre o preço da ação. Isso se reforçaria ainda mais pelo fato de a elétrica mineira ser uma empresa estatal, cujos investimentos são passíveis de influências políticas, podendo apresentar taxas de retorno insatisfatórias. O caso Petrobras é exemplar.

No próximo artigo, abordarei as particularidades dos dividendos preferenciais da Cemig e as consequências práticas para os acionistas, tanto preferencialistas quanto votantes, caso a nova administração reduza o dividendo obrigatório de 50% sobre o lucro.

Termos de Uso

As análises, opiniões, premissas, estimativas e projeções feitas neste blog são baseadas em julgamento do analista responsável e estão, portanto, sujeitas à modificação sem aviso prévio em decorrência de alterações nas condições de mercado. O analista de investimento responsável por este blog declara que as opiniões contidas neste espaço refletem exclusivamente suas opiniões pessoais sobre a companhia analisada ou fundos e foram realizadas de forma independente e autônoma. As opiniões contidas neste espaço podem não ser aplicáveis para todos os leitores devido aos diferentes objetivos de investimento e situação financeira específica. O autor não se responsabiliza e nem pode ser responsabilizados por prejuízos de qualquer natureza em decorrência do uso destas informações. Toda e qualquer decisão de investimento baseada nas opiniões aqui expostas é de exclusiva responsabilidade do investidor.

Eu duvido que diminuam no curto prazo. MG não está com sobra de caixa. Precisa fortemente deste dinheiro…

Por favor, poderia explicar o conceito da “taxa de oportunidade” por você mencionada no post (“…e a taxa de oportunidade seja de 10% ao ano…”).

É a mesma coisa de equity premium? Qual sua relação com a taxa “livre de risco”?

Grata,

Leticia, seria a taxa de desconto que pela formula do CAPM seria taxa de desconto = taxa livre de risco + beta x (equity risk premium). Assim, o equity risk premium e a a taxa livre de risco ajudam a calcular a taxa de desconto. Para se investir em uma empresa é necessário se obter mais do que a taxa livre de risco (no Brasil podendo ser medida pela Selic), por isso tambem chamada de custo de oportunidade ou taxa de oportunidade.

Prezado André,

Acompanho com interesse e prazer seu blog. Sou grato a vc pelo que tenho aprendido ao ler seus textos sempre informativos, claros e bem escritos.

Não abusando de sua boa vontade, pediria que vc, se possível, me explicasse um ponto que não consegui alcançar: por que dividendos pagos antecipadamente reduzem o custo de capital próprio da companhia?

Desde já grato, deixo um abraço e meus parabéns pelo seu belo trabalho.

Washington

Obrigado Washington

Pela fórmula do CAPM taxa de desconto ou custo do capital próprio = taxa livre de risco + beta x (equity risk premium). O pagamento dos dividendos pode reduzir o beta da ação, sua volatilidade e, com isso, reduzir o custo do capital próprio.

Abraço, André Rocha

Ótima introdução André, parabéns! Explorou conceitualmente um assunto normalmente especulado, nunca com fundamentação. Acompanho o mercado a anos e nunca li uma base teórica como apresentada no seu artigo no tocante aos dividendos. Concordo com você em todos os sentidos. O que Merton Miller e Franco Modigliani não consideram é o perfil dos investidores. No caso da Cemig temos muitos investidores aposentados, ou em vias de, que contam com os dividendos, assim como grandes investidores institucionais. Abraços!

Do ponto de vista das Finanças não há o que discordar da premissa de que a redução dos dividendos impacta negativamente o valor das ações.

Mas por ser uma empresa que atua em setor regulado e que, no caso da empresa de distribuição, a qualidade dos serviços tem caído afetando diretamente os consumidores, justifica-se a decisão do Governo em reduzir a distribuição dos dividendos para melhorar a performance operacional, o que, segundo as regras de incentivos regulatórios (price cap) permitirá ganhos de produtividade que será repassados, em parte para as tarifas futuras

se considerarmos válido o modelo de gordon, o preço da ação não diminuira matematicamente cas os dividendos futuros estejam menores ?

Sim, por isso a necessidade de não prejudicar os investimentos produtivos que garantirão o crescimento dos lucros.

Mas uma dúvida: a teoria de MM seria aplicável em mercados não considerados maduros como o nosso? Abs.,

Na realidade, a teoria adota premissas simplificadoras. Logo, ela possui limitações, mas poderia servir como instrumental para analisar qualquer mercado.

Abraço

André Rocha

Prezado André,

Existe um acordo (de acionistas majoritários). Como poderia se resolver a quebra do acordo c/ a AGC Energia? Hipóteses…Suponho que o capital investido não retornará como previsto naquela ocasião.

Caro André, a vida é um pouco mais complicada. Os grandes investidores e especuladores do mundo financeiro cheiram de longe onde investir e desinvestir, onde especular para baixar e assim comprar na alta. Nossos analistas, na sua grande maioria, infelizmente tem pouco conteúdo intelectual para discordar de análises ortodoxas vindo das matrizes de seus bancos. Só repetem o que leêm, com ares de sabedoria fazem depois as análises. Quando uma empresa, como a Cemig, necessita pagar sempre dividendos crescentes – mesmo às custas de investimentos do seu core-business – cria muita desconfiança de certos tipos de investidores mais cautelosos. Temem pela insustentabilidade da empresa. Mas também reduzir o percentual de payout simplesmente não seria a solução. O que se tem que fazer é simplesmente reduzir o montante dos lucros a ser oferecido ao Payout. Isso porque a Cemig, ao se esquivar de fazer os investimentos pesados na infraestrutura e noutros requisitos de sua concessão, acaba aumentando o quantum a ser oferecido. Importa mais a quantidade do que o percentual. Além disso, os artificios de distribuir juros extraordinários até o limite do Caixa pode descapitalizar a empresa.