Os Investidores podem interpretar as notícias recebidas com sentimentos extremados – euforia ou depressão – amplificando os movimentos de alta e baixa da bolsa. A alta recente da bolsa levantou a questão: será que o Ibovespa já não ficou caro?

Para responder a pergunta, no último post, comparei o atual múltiplo P/L do Ibovespa com a média do indicador nos últimos cinco anos. Após atingir a média menos um desvio padrão, a apreciação do Ibovespa nos últimos dias fez o múltiplo retornar a sua média do período. Logo não pode se dizer que o Ibovespa aos níveis atuais esteja caro.

Em relatório de 2012, a Santander Corretora utilizava outra técnica para saber se o Ibovespa estava sobreapreciado ou subdepreciado, comparando o índice atual com o Ibovespa médio dos últimos seis meses. Essa abordagem leva a uma conclusão diferente da obtida com a do múltiplo P/L?

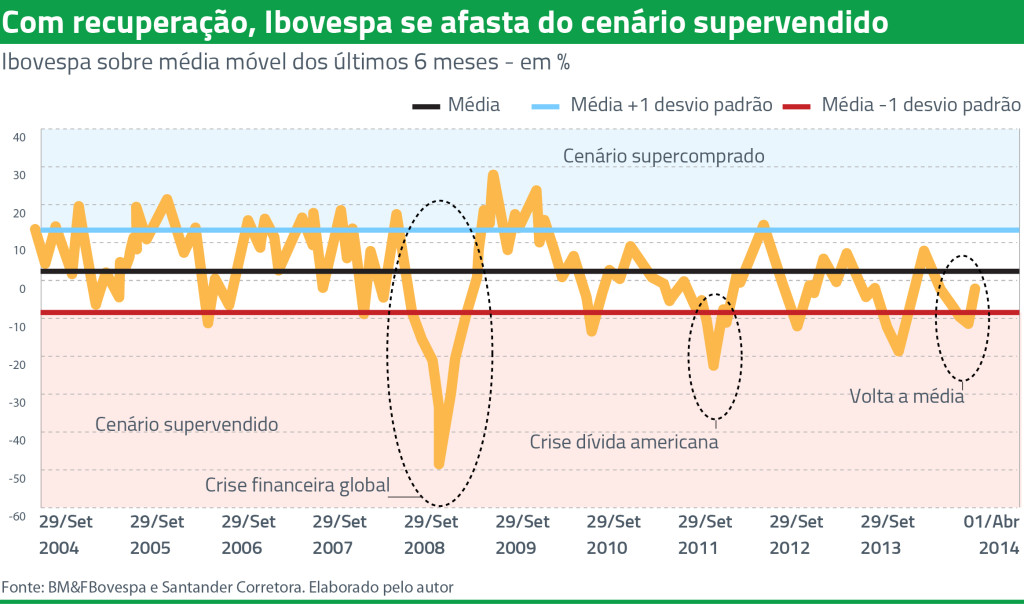

Em seu relatório ”What is the pendulum closer to… Euphoria or Panic?”, de 18 de maio de 2012, Marcelo Audi, estrategista da Santander Corretora, abordou de forma interessante o tema. Ele elaborou um gráfico desde 2004, dividindo o Ibovespa atual pela média móvel dos seis meses anteriores. A região compreendida acima da média do período mais um desvio padrão significa que o mercado está supercomprado (“overbought”). Nessa situação, uma realização dos ativos é esperada, com o índice recuando. Por outro lado, a área abaixo da média menos um desvio padrão representa que os investidores estão supervendidos (“oversold”). Assim, as ações podem se recuperar com a entrada dos investidores na bolsa novamente.

Atualizei o gráfico e a conclusão é muito similar à obtida pela análise do múltiplo P/L do Ibovespa. Após ficar abaixo da média menos um desvio padrão na semana de 10 de março último, a recuperação do Ibovespa nos últimos dias apenas o levou para próximo da média do período. O Ibovespa tem sido na média 2,5% superior ao Ibovespa médio dos seis meses anteriores.

Desde setembro de 2004, se destacam dois momentos excelentes como ponto de compra (cenário supervendido): a quebra do Lehman Brothers em 2008 e o rebaixamento do “rating” dos EUA em agosto de 2011.

A abordagem do múltiplo P/L tem um viés fundamentalista, pois leva em conta não só o número índice do Ibovespa, mas também o lucro das empresas. Já a ferramenta usada pela Santander Corretora possui um enfoque gráfico ou técnico. Mas, apesar disso, as conclusões foram idênticas. Assim, a recuperação atual não permite dizer que a bolsa esteja uma pechincha, mas também está longe de estar cara. O Ibovespa apenas retornou ao seu nível médio dos últimos anos. A continuação da alta dependerá muito de notícias positivas vindas da economia (situação fiscal, inflação, déficit em conta corrente) ou das pesquisas eleitorais, indicando o fortalecimento dos candidatos oposicionistas: Aécio Neves ou Eduardo Campos.

Termos de Uso

As análises, opiniões, premissas, estimativas e projeções feitas neste blog são baseadas em julgamento do analista responsável e estão, portanto, sujeitas à modificação sem aviso prévio em decorrência de alterações nas condições de mercado. O analista de investimento responsável por este blog declara que as opiniões contidas neste espaço refletem exclusivamente suas opiniões pessoais sobre a companhia analisada ou fundos e foram realizadas de forma independente e autônoma. As opiniões contidas neste espaço podem não ser aplicáveis para todos os leitores devido aos diferentes objetivos de investimento e situação financeira específica. O autor não se responsabiliza e nem pode ser responsabilizados por prejuízos de qualquer natureza em decorrência do uso destas informações. Toda e qualquer decisão de investimento baseada nas opiniões aqui expostas é de exclusiva responsabilidade do investidor.

Ola André!

Gostei muita da análise, parabéns. Como faço para ter acesso a esse gráfico sempre atualizado?

Oi Germano

Tenho feito análise de carteiras mensais para leitores no qual essa e outras informações são disponbilizadas. Mas há um custo.

Essas e outras técnicas são explicadas em cursos que tenho ministrado. Os próximos serão dia 19 de maio em Belo Horizonte e dia 7 de junho em São Paulo. O curso é de 8 horas e o custo é de R$ 690 para pagamento à vista.

Caso se interesse, meu e-mail é contato@estrategista.net.

Abraço

André Rocha

Consegui replicar o gráfico (mas sem os desvios). Muito interessante.

Abx,

@pralex10